どうも、三村です。

節税対策には大きく分けると、

- 手続きだけでできる控除関係の節税対策

- 少額でできるお得な節税対策

- 事業者向けの節税対策

があるというお話をしましたね。覚えていますか?

そして、手続きだけでできる控除関係の節税対策には、

- 実際に支払う税金を直接マイナスする『税額控除』

- 実際に支払う税金を計算する基準となる所得をマイナスする『所得控除』

の2種類がありましたね!

[aside type=”normal”]

- 税額控除・・・住宅ローン減税(住宅借入金等特別控除)

- 所得控除・・・医療費控除、生命保険料控除、配偶者控除 etc.

[/aside]

「うーん、似たような言葉でよくわからない。。」

と感じた方もこれから具体的にご説明していくのでご安心を!

それでは今回は税額控除の住宅ローン減税について見ていきましょう。

最大400万円の節税効果!!住宅ローン減税の3つの基本

「夢のマイホーム」とも言われるように多くの人にとって住宅は人生で一番高い買い物です。

そのため、住宅を購入する場合には住宅ローンを利用するのが一般的ですよね。

この住宅ローンですが、確定申告で手続きをすることで最大400万円もの税金が戻ってくることはご存知でしたか?

それが住宅ローン減税(住宅借入金等特別控除)です。

住宅ローン減税とは、住宅ローンを利用して住宅を購入した場合に条件を満たせば

住宅ローン残高の1%の金額が所得税からマイナスされるというものです。

まだわかりづらいですかね??

もっと簡単に言えば、

住宅ローン残高が2,000万円あるなら支払う所得税が20万円少なくなるということです!

とりあえず、住宅ローン減税はすごいお得な制度ということがわかって頂けましたか?

それでは、これから住宅ローン減税についての3つの基本となるポイントを見ていきましょう。

(1)年末の住宅ローン残高の1%が10年間、所得税から控除

住宅ローン減税は住宅ローンを借りて住宅を購入する場合の金利の負担を軽くするための制度であり、

- 毎年末の住宅ローン残高

- 住宅の取得対価(仲介手数料などは含まない住宅そのものの値段)

のうち、いずれか少ない方の金額の1%が所得税から控除されます。

しかも10年間もです!

10年間も所得税が減るなんてすごい助かりますよね。

ただし、注意しなければならないのが、

住宅ローン残高には上限が設けられていて、家を買った時期の税制によってマイナスされる金額は違うという点です。

| 適用期日 | ~平成26年3月 | 平成26年4月 ~平成33年12月 |

| 最大控除額(10年間合計) | 200万円 (20万円×10年) |

400万円 (40万円×10年) |

| 控除率、控除期間 | 1%、10年間 | 1%、10年間 |

※長期優良住宅や低炭素住宅の場合、それぞれ300万円(~平成26年3月)、500万円(平成26年4月~平成33年12月)

【注意!】親や親族、職場などから住宅ローン代わりにお金を借りた場合には住宅ローン減税の対象となりません。

(2)住宅ローン減税は住宅購入時だけでなくリフォームでも受けられる

ちなみに住宅ローンを利用して住宅を購入し条件を満たしている場合だけでなく、

今住んでいる住宅のリフォームを行った際にも住宅ローン減税を受けることができます!

これは「住宅特定改修特別控除」と呼ばれるもので、バリアフリー化やエコ住宅化といったリフォームを行った場合にも当てはまるんです。

なお、リフォームの場合はリフォームに掛かる費用が100万円以上であることが条件となっておりますが、住宅ローンを組んでいなくても控除することができます!

(3)住宅ローン減税は「税額控除」だから節税効果が大きい

冒頭でも触れましたが、確定申告の控除には「所得控除」と「税額控除」の二種類があります。

似たような言葉でわかりづらいので、ここで詳しく説明しておきたいと思います。

医療費控除や生命保険料控除などの一般的によく知られている控除は、所得税を計算する上での基準となる所得をマイナスする「所得控除」です。

(所得控除のイメージ)

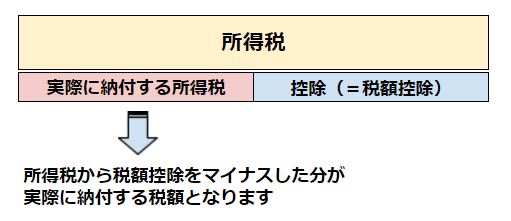

次に、住宅ローン減税は基準となる所得をマイナスするのではなく、実際に支払う所得税そのものをマイナスすることができる「税額控除」です。

(税額控除のイメージ)

なんとなくイメージはつかめたでしょうか??

所得控除は所得税を計算する上で基準となる「所得」を減らす控除であり、この所得控除によって減った所得に対して税率を掛けることで所得税が決まります。

そのため、所得控除は計算の基準値を少なくする控除のことであり、所得控除の金額分だけ丸々税金が安くなるわけではないということですね。

一方、税額控除は所得税そのものから税額を直接減らす控除です。

仮に20万円の税額控除があった場合、20万円も税金を払わなくて済むことになります。

つまり、税額控除である住宅ローン減税はとても節税効果が大きいということです。

要チェック!住宅ローン減税を受けるための5つの条件

住宅ローン減税を受けるためには確定申告が必要であることは最初にお伝えしましたが、それ以外にも住宅ローン減税を受けるためには主に5つの条件があります。

せっかく住宅ローンを組んで住宅を購入したのに、条件をクリアできなかったなんてならないようにしっかり確認してくださいね!

-

- 合計所得金額3,000万円以下

- 住宅ローンを10年以上借りること

※バリアフリー改修促進税制、省エネ改修促進税制の場合は5年以上

- 住宅ローンの借り主が自分で住むこと

- 取得後6ヵ月以内に入居し、その年の12月31日まで引き続き住んでいること

- 床面積が50㎡以上

さらに、上記の他に中古住宅の場合は木造などの耐火建築物以外の場合は築20年以内、鉄筋コンクリートなどの耐火建築物は築25年以内でなければなりません。

また、リフォームの場合はリフォームに掛かる費用が100万円以上である必要があります。

これで慌てない!住宅ローン減税を受けるための手続き方法をチェック!

それでは実際にどのような手順で住宅ローン減税の手続きを行うのかを見ていきましょう!

1年目は自分で確定申告する必要あり

サラリーマンの方であれば会社が手続きをしてくれるため自分で確定申告をしたことのない方も多いのでは?

ですが、住宅ローン減税を受けるためにはマイホームを購入した翌年3月15日までに必要書類をそろえて自分で確定申告をする必要があります。

面倒に感じるかもしれませんが、最大400万円もの節税になるので絶対に手続きすべきです!

なお、住民票や登記簿謄本など、あらかじめ取得しておかないとならないものもありますので、直前に慌てることのないよう余裕を持って準備しておきましょう。

| 必要書類 | 入手・依頼先 |

| 確定申告書用紙 | 最寄りの税務署、国税庁HP |

| 住民票の写し | 市区町村 |

| 残高証明書 | 金融機関等 |

| 登記事項証明書 | 法務局 |

| 給与等の源泉徴収票等 | 勤務先 |

| (中古住宅の場合) ・耐震基準適合証明書 ・既存住宅性能評価書 ・既存住宅売買瑕疵保険の付保証明書 上記のいずれか |

建築士等 登録住宅性能評価機関 住宅瑕疵担保責任法人 |

確定申告書の用紙については、最寄りの税務署で必要な書類一式を入手できます。

「税務署に行く時間なんてないよ~」という場合も郵送で送ってもらえますので、必要な場合は税務署に問い合わせてみましょう。

なお、国税庁のホームページからダウンロードすることもできます。

確定申告の手続きには主に以下の3つの方法があります。

- 確定申告書に記入して最寄りの税務署に持参、または郵送

- 税務署の確定申告書作成コーナーで確定申告書の記入・申請

- 国税庁のサイト上で確定申告書を作成し、インターネット(e-tax)で申請

知識のある方や慣れている方であれば手間の少ないインターネットで行うことをおすすめしますが、初めて確定申告をする場合は時間は掛かってしまいますが、税務署で手続きをする方が間違いないです!

具体的な手続きについては、国税庁の「確定申告の手引き」により詳しく書かれていますので一度目を通してみると良いと思います。

なお、サラリーマンの方であれば2年目以降は勤務先の年末調整で手続きをすることができるため、自分で確定申告をしなければいけないのは1年目だけなので安心してください。

確定申告を期限内にできなかった人に朗報!住宅ローン減税は5年以内なら手続き可能

引用元 : https://www.youtube.com/watch?v=2dC-b0Sk8kc

あまりないケースだとは思いますが、仕事が忙しくて住宅ローン減税を受けるための手続きを確定申告の期限内にできなかったような場合でも、5年以内であれば手続きをすることができるんです!

住宅ローン借入時から申告する年までの必要書類をそれぞれの年度分作成する必要はありますが、まだ5年以内であるならぜひ手続きしましょう!

手続きに掛かる手間以上にメリットが大きいですよ!

住宅ローン減税を受ける上での2つの注意点

ここまで見てきたように住宅ローン減税はとてもメリットの大きな制度ですが、実際に住宅ローン減税を受ける上でいくつか注意しなければいけない点があるため、後から失敗することのないよう事前に確認しておきましょう!

住宅ローンの借り換えは慎重に!

まずは住宅ローンの借り換えをした場合です。

住宅ローンの借り換えをした場合でも住宅ローン減税を引き続き受けることができますが、以下の2つの条件を満たす必要があります。

- 新しい住宅ローンが当初の住宅ローンの返済のものであること

- 新しい住宅ローンの返済期間が10年以上など住宅ローン減税の要件にあてはまること

特に要注意なのが、新たに借り換えた住宅ローンの返済期間。

住宅ローン減税を受けられる期間はあくまでも当初からの期間であり、住宅ローンを借り換えたからといって減税の期間が延長されるわけではありません。

そのため、新たに借り換えた住宅ローンが9年返済の場合、

住宅ローン減税を受けるための要件を満たしておらず、住宅ローン減税を受けられる期間が残っていたとしても住宅ローン減税を受けられなくなってしまうんです!

住宅ローンの借り換えを考えている方は焦らずによく考えてから決めましょう。

住宅ローンの繰り上げ返済で期間が短くなるなら要注意!

次に気を付けなければならないのが、住宅ローンを繰り上げ返済する場合です。

住宅ローンを繰上返済することで返済期間が短くなって10年未満になった場合は以降の住宅ローン減税は受けられなくなってしまいます!

住宅ローンを繰上返済することによって利息が少なくなる場合と、引き続き住宅ローン減税を受け続ける場合とどちらが有利なのかよく考えてから決めましょう。

住宅ローン減税のまとめ

今回は手続きだけでできる控除関係の節税対策の一つとして、住宅ローン減税について見てきましたがいかがでしたか?

住宅ローンの残高などによって個人差はありますが、最大400万円の節税効果のある住宅ローン減税はぜひとも活用したい節税対策です!

今後住宅を購入しようかどうか検討している方はぜひ頭に入れておいてくださいね。