どうも、三村(@MimuraKeisuke)です。

ロボアドで資産運用を始めたい。でも、

こんな方のために、今回はロボアドの中でも最もメジャーで利用者の多い「THEO(テオ)」「ウェルスナビ」「楽ラップ」この競合3社を徹底比較してみました。

僕自身も、数社のロボアドを試しに使ってみた経験ありますが、正直どのロボアドバイザーもそれぞれ優秀で、細かい違いはあるものの共通している機能やサービスも多いです。

これからロボアド運用を始めたいという方にとっては、パッと見聞きしただけじゃ違いがわかりにくいでしょう。

でも実は、各サービスそれぞれ他社と差をつけるために「うちはここが強みです!」という特徴・ポイントがそれぞれあったります。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]この記事では、競合ロボアド3強それぞれの細かいスペックの違いと、各社の最大の売り、使ってみた個人的感想、についてサクッとまとめてみました。

これからロボアド運用を始められる方の、一つの判断材料になればと思います。[/voice]

THEO(テオ)、ウェルスナビ、楽ラップを一覧比較してみる

まずは、これら3強ロボアドバイザーのスペック、共通点や細かな違いについてまとめてみます。

|

|

|

|

| 運営会社 | 株式会社お金のデザイン | ウェルスナビ株式会社 | 楽天証券株式会社 |

| 総預かり資産 | 362億円 ※2019年1月時点 |

2300億円 ※2020年2月13日時点 |

※非公表 |

| サービス開始 | 2016年2月16日 | 2016年7月13日 | 2016年7月2日 |

| 運用タイプ | 投資一任運用 | 投資一任運用 | 投資一任運用 |

| 投資対象 | 世界中のETF | 米国上場ETF | 投資信託 |

| 最低投資金額 | 1万円~ | 10万円~ | 10万円~ |

| 定期自動積立 | 1万円~ ※1,000円単位 |

1万円~ ※1円単位 |

1万円~ ※1円単位 |

| 運用管理手数料 | 1%~0.65% ※THEOカラーパレットあり |

1%~0.9% ※長期割引あり |

0.702% |

| 確定申告の必要 | なし | なし | なし |

| 特徴 |

|

|

|

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]それぞれの概要をザックリまとめるとこんな感じ。

んじゃここから簡単に違いについて一つずつ見ていきましょう。[/voice]

ロボアド3強、スペックからわかる3つの違い

1. 投資対象が違う

THEOは世界中のETF(上場投資信託)に分散してポートフォリオを組んでくれます。保有銘柄も他社と比べると圧倒的に多いですね。

ウェルスナビは保有銘柄は少ないですが、米国の定番ETFでベーシックなポートフォリオという感じ。

楽ラップは、楽天証券が厳選した15種類の投資信託の中から最適なファンドを選んでポートフォリオを組んでくれます。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]もちろんロボアドなので、お金を預けておけば後はほったらかして運用してくれます。

とはいえ、どんな対象に投資しているのか?その仕組みを理解できれば勉強にもなるし、自分でもやろうと思えば証券会社を通して格安の手数料で購入運用することは可能です。[/voice]

2. 最低投資金額が違う

ウェルスナビと楽ラップははじめる時に最低10万円の投資金額が必要です。

THEOだけが少額からの投資が可能で、1万円からで始めることができます。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]とりあえず少額から試してみたいという人は、THEOから始められる方は多いですね。

ただ、取っ掛かりとしてはイイのですが最少額の1万円では保有できる銘柄も少なくバランスを取りにくいので、出来れば他社と同じく10万円ほど入れたほうが本来のパフォーマンスは実現できます。[/voice]

3. 手数料が微妙に違う

手数料としては、運用管理手数料と信託報酬、あとは税金がかかってきます。

各社細かい内訳やサービスの違いはありますが、三社とも大差はなくだいたい1%(税込み1.08%)と思ってもらったらいいです。

投資額が3000万円以上など大きくなると運用手数料が0.5%になるとかもありますが、ほとんどの人がそれ以下だと思うので。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]手数料1%を高いと取るか安いととるか、これは人それぞれです。

投資経験者の方でインデックスファンドやETFを自分で運用している方からすれば高く感じるでしょう。

ただ初心者の方、投資にあてる時間がない方にとっては、自動で売買からリバランスから運用まで全てほったらかしでこの手数料というのは安いとも言えます。[/voice]

[aside type=”warning”]【2019年8月追記】THEOの新手数料システムが今月から適用開始

THEOの新しい手数料体システムであるTHEO Color Palette(テオカラーパレット)。2019年4月からカラー判定がスタートし、ついに今月2019年8月から適用が開始されています。

これまで手数料は一律1%でしたが、今後は入出金額に応じて5段階にランク分けされたカラーによって、最大手数料が0.65%まで下げられます。

適用条件や注意点についてはこちらで詳しくまとめています↓[kanren postid=”13749″][/aside]

ロボアドは「利回り」や「運用実績」で選ぶべき!って本当?

よく、ロボアド選びで大事なのは「利回り」や「運用実績」とですよ~ということを言われているのですが、正直このあたりはそこまで重要ではないと思ってます。

というのも、個人の運用実績を比べても大して意味がない上に、これから未来がどうなるかなんて結局誰にもわかりません。

もちろんみんな儲けたいから運用するわけなので運用実績は大事だし、実際に運用している人がどれくらい儲かっているのか気になるのはわかります。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]運用実績で比べるのが難しい理由についても後ほど詳しく解説します。[/voice]

じゃあ、ロボアド選びで大切なポイントは何か?

これは、各社の特徴を知った上で人それぞれどこを重視するかによって違ってきます。

TEHO、ウェルスナビ、楽ラップのそれぞれの「強み」についてみていきましょう。

ロボアド3強それぞれの「強み」をわかりやすく解説してみる

一覧表の特徴にも書きましたが、各社ロボアドバイザーには自社独自の強みとなる特徴をそれぞれ持っています。

THEO(テオ)の強み「AIアシスト搭載」&「THEO Color Palette(テオカラーパレット)」

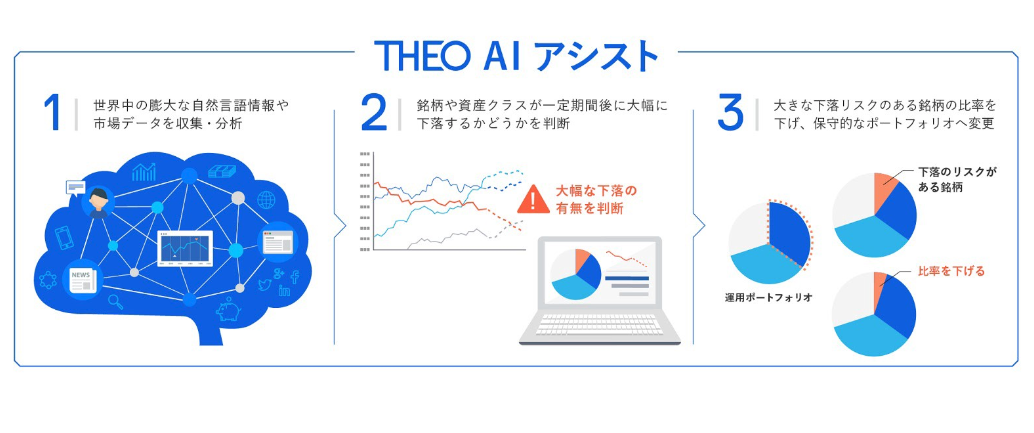

THEOは、AI(人工知能)を搭載した「THEO AIアシスト」を搭載しています。

THEO AIアシストとは

テオのAIが世界中のニュースやSNS、ネット情報などから膨大なデータを分析し、ある特定の銘柄が大きく下落する可能性があると危険を察知したときに、その資産を一時的に売却してより安全なポートフォリオへと組み替えてくれる機能。

ようは、人工知能によって

これがウェルスナビや楽ラップにはない、THEO最大の特徴です。

(今後同じように各社独自のAIシステムが搭載される可能性は大いにあると思います)

相場が急激に下落すると、資産運用で大きなダメージを被る可能性があります。

こんなときもTHEOでは自動で「下落時の損失を抑制する動き」をしてくれるので僕らはほったらかしでOK。とくに何もする必要ありません。

THEOについて詳しく知りたい方はこちら↓[kanren postid=”12945″]

また、先述しましたが2019年4月にスタートしたTHEO Color Palette(テオカラーパレット)が8月から適用開始。入出金額に応じて5段階にランク分けされたカラーで、最大手数料が0.65%まで下げられます。

これは他社にはなかった画期的な取り組みであり、ユーザー獲得において大きな強みになるでしょう。[kanren postid=”13749″]

ウェルスナビの強み「自動税金最適化機能(DeTAX)」

ウェルスナビには他のロボアドにはない「デタックス(DeTAX)」という独自の節税機能があります。

自動税金最適化機能(DeTAX)とは

DeTAX(デタックス)とは、分配金の受け取りやリバランスなどによって生じる税負担の一部または全部を、保有銘柄の「含み損」を実現して「利益」を相殺することにより、税負担を翌年以降に繰り延べる機能です。

分配金の受け取りやリバランスなどによるETFの売却によって「利益」が発生すると、本来は税負担が生じることになります。DeTAXは、その税負担を翌年以降に繰り延べることで、その年の税負担を軽減します。

引用:ウェルスナビ公式

ようは利益から無駄な税金を払わなくていいように損失とうまく相殺してくれるわけです。

これによって

これがウェルスナビの一番の強み。

あともう一つ、ウェルスナビには「長期割」があって、半年ごとに手数料が0.01~0.02%安くなります(最大で約0.90%まで割引)。

これにDeTAXが加われば、実質的な手数料は1%から0.4~0.6%にまで下がる可能性も。

なので長期で運用すればするほど、実質的な手数料が一番安くなるのはウェルスナビです。

楽ラップの強み「下落ショック軽減機能(TVT機能)」

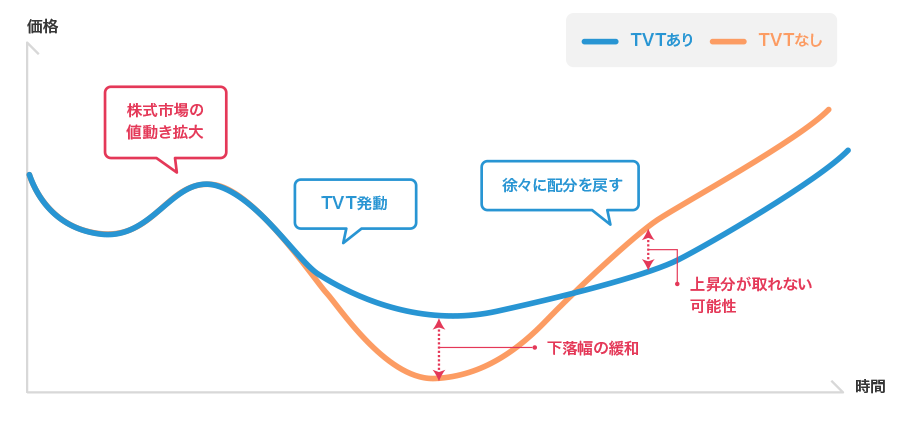

楽ラップにあって他社にはない独自の機能。それがこの下落ショック軽減機能(TVT)機能と呼ばれるものです。

下落ショック軽減機能(TVT)機能とは

TVT機能は、株式市場の値動きが大きくなり、その状況が継続すると見込まれる場合に、一時的に株式の投資比率を下げ、債券の投資比率を上げることで、資産全体の値動きのブレを軽減するための機能です。TVT発動後、株式市場の値動きが落ち着いてくる過程では、徐々に通常の配分に戻していきます。TVTは、Target Volatility Triggersの略称です。

引用:楽ラップ公式

ようは、値動きが激しいときに株式から債券中心のファンド構成に変更してリスクを抑制してくれる機能です。

このTVT機能、市場のリスクが高まっている時により安全なポートフォリオに変更するという意味では、THEOのAIアシストとよく似ています。

ただ違うのは、楽ラップのTVT機能にはAIが搭載されていないので、THEOのように「未来を予測して先回りする」のではなく「大きな値動きが一定以上継続してはじめて動く」という性質です。

つまり、

簡単に言うとこの違いがあります。

あと、TVT機能は株式市場の下落に対応しているだけなので、他の例えば債券市場の動きなどには対応していません。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]ちょっと補足。THEOのAIアシストは完全オートなので自分でON・OFFの設定ができません。

楽ラップのTVT機能は自分でONとOFFを切り替えられるので、自由に設定できるという意味ではTHEOのAIアシストよりも柔軟性はあります。[/voice]

各社ロボアドサービスを実際に使ってみて感じた個人的感想

客観的なスペックや特徴についてここまでお話してきましたが、ここからは各社ロボアドを実際に使ってみて感じた個人的な感想についてまとめてみます。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]実際使ってみると「これいいな」とか「ここ微妙だな」とかやっぱり出てくるんですよね。

まあ、あくまで僕個人の主観なので人によって感じ方は違うかもですけど、こういうのもいいでしょwちょっとでも参考になればと思います![/voice]

|

|

|

|

| 見やすさ | ◎ | ◎ | 〇 |

| おしゃれさ | ◎ | 〇 | 〇 |

| 使いやすさ | 〇 | ◎ | △ |

| 簡単さ | ◎ | ◎ | ◎ |

| 始めやすさ | ◎ | 〇 | 〇 |

| 総評 |

どのロボアドサービスも見やすく使いやすいように工夫されているのですが、僕がはじめ使って一番いいなと思ったのがTHEO(テオ)でした。

シンプルで使いやすくて、管理画面もおしゃれ。イメージ的には20代30代など若い世代の人THEOが合うような気がします。

一方でもう少し上の年代になってくると、ウェルスナビや楽ラップのほうがしっくりくるのかなと思います。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]もうこのあたりはもう完全に好みですね。

口座開設するだけなら無料で全サービスできるので、作って触ってみてから一番気に入ったやつに資金入れて運用するのもいいと思いますよー[/voice]

各社ロボアドの運用実績を比較する意味がない理由とは?

ロボアドを選ぶにあたって、それぞれの過去の運用成績が気になる方も多いと思います。

実際、インターネット上では多くのブログやTwitterなどで自身の運用実績を公開しながら比較している方もいますが、ハッキリ言ってそれらを参考にロボアド選びをするのは微妙です。

まず大前提として、過去の運用実績はさほど重要ではありません。

なぜなら将来の相場なんて誰も予測できないからです。過去の成績が良くてもこれからも良いなんて保証はどこにもないし、過去悪くてもこれから良くなる可能性だって全然あるわけで。

また各社ロボアドではアルゴリズムは一つではなく、例えばTHEO(テオ)でいうと231パターンものアルゴリズムがあり、当然パターンによって運用成績は違ってきます。

これらすべてのアルゴリズム別の運用実績は公式サイトで確認することができます。

なので、公式発表を参考にするならまだしも、個人が公表しているような運用実績をロボアド選びの基準にするのはあまり意味がありません。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]ロボアドなんて最近登場したばかり。どのサービスも運用開始から数年しか経っていないのに、フォーマンスを比較するなんてナンセンスです。

着実に利益を出すためには長期運用・積立投資が基本![/voice][kanren postid=”13130″]

まとめ

いかがだったでしょうか?

人気のロボアド3強を色んな面から比較してみましたが、結局どれを選べばいいか結論がでないという方のために最後に「こういう人はこれ」というのを書いておきますね。

あくまで判断材料の一つとして目安にしてもらえたらと思います。

こんな人はTHEO(テオ)がおすすめ。

こんな人はウェルスナビがおすすめ。

現状ではウェルスナビがテレビコマーシャル効果もあり認知度が高く利用者も多いことから頭一つ抜きん出てる印象ですが、2019年4月からTHEOの手数料体系が新しくなり猛追が始まる気配。どうなることやら。

あと楽ラップも全然ありだしイイとは思うのですが、個人的にはこの3強からどれか一つを選ぶとなると、あえて楽ラップを選ぶ理由はないかなと思います。

でもまあ今後どんどん各社サービスも追加されてバージョンアップされていくと思うので、どうなるか楽しみですね。

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]ちなみに選ぶの面倒くさい!って人は、僕みたいにとりあえず気になった全部ロボアドやってみるでもいいと思います。

口座開設してみてどんなポートフォリオになるか試してみるのも面白いですし。30万円投資金があるなら、それぞれ10万ずつ入れてみて自分なりに比べてみるのもいいですしね。[/voice]

[voice icon=”https://fali.jp/wp-content/uploads/2018/02/mimurakeisuke1.png” name=”三村” type=”l”]あと選び方としては、その時々で各社色んなキャンペーンをやっているので、お得なやつがあればそれに合わせて始めるのも全然アリと思いますよ。

最大○○円キャッシュバック!とかよくやってますよね。それくらい気軽に始めみるくらいが丁度いいかと^^[/voice]